相続税と贈与税の税率の違い

相続税と贈与税は、それぞれの税率に差異があるため、いつ財産を移転するかで税負担に違いが生じます。税額の違いは、生前贈与の動機ともなり、資産移転時期にも大きな影響を及ぼすことになります。

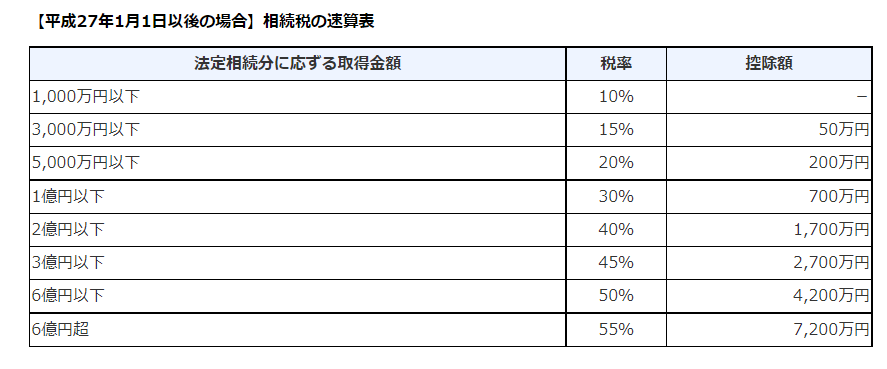

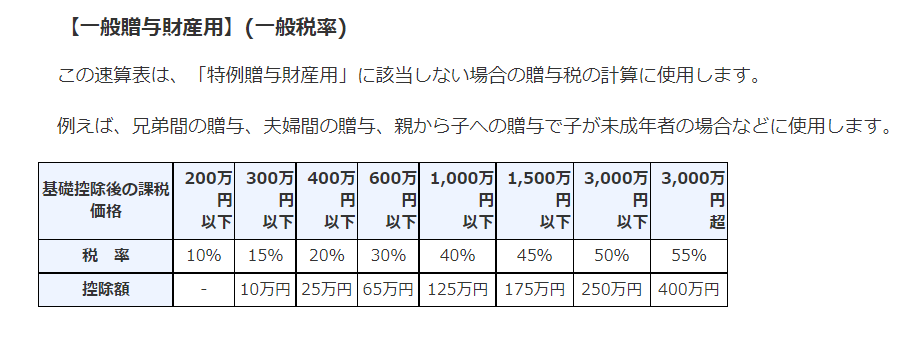

例えば、1億円の資産の相続税・贈与税を考えると、下記の相続税率、贈与税率の速算表によると、単純計算で相続税であれば、30%(控除額700万円)であるのに対して、贈与税であれば、最高税率55%(控除額400万円)と計算されてしまいます。

ただ、現在の税制改革の議論において、この相続税・贈与税の格差について、今後は税制が大きく変化する可能性もあります。

相続税率と贈与税率

資産の移転時期の選択に中立的にあるべきか

アメリカ、ヨーロッパなどの多くの諸外国においては、財産の移転について相続時にまとめて課税する方式をとっているところが多いです。

アメリカにおいては、一生涯の累積贈与額と相続財産額に一体課税し、ドイツでは相続前10年間、フランスでは15年間の累積贈与額と相続財産額に一体課税します。

税率は、贈与税・相続税で共通のため、米国では生涯にわたる税負担が一定となり、同様にドイツでは10年間、フランスでは15年間、税負担が一定となります。これらの国では、資産の移転時期の選択に中立的な税制となっています。

日本は、有利不利が生じる税率構造

これに対し、日本では贈与税と相続税は別体系で課税されます。

生前贈与には「暦年課税」と「相続時精算課税」の2種類があり、暦年課税の場合は、相続前3年間、相続時精算課税を選択した場合は、選択後の累積贈与額と相続財産額に一体課税します。

相続財産が比較的少ない層にとっては、相続財産に適用される税率に比べ、贈与税の税率が高い水準にあるため、分割贈与をしても高い贈与税率が適用される余地が多くなり、贈与に抑制的に作用します。

他方、高額な相続財産を有する層では、相続財産に適用される限界税率(55%)を下回る水準まで分割贈与することで、相続税の累進負担を回避して財産を移転できます。

一方、贈与税には、住宅取得等資金、教育資金、結婚子育て資金の非課税贈与制度があり、贈与による財産移転が有利となるケースがあります。

以上から、日本の税制は資産の移転時期の選択に中立的な税制ではありません。

税制見直しの議論が進む

政府の税制調査会では、相続税のもつ「富の再分配機能」「格差固定化の防止」の観点から、相続税・贈与税の見直しが議論されています。

新型コロナウイルス感染症拡大やグローバル化の中、富が社会に偏在することは経済格差を生み、不安定な生活は人の幸せにつながらないという意見があります。また、高齢化に伴って、高齢世代に富みが偏在しているとの指摘もされることがあります。このため、関係各所において、「資産移転の時期の選択に中立的な税制」が本格的な検討されています。

財産を次世代に渡す高齢者世代も、受継ぐ若者世代も税制にとらわれず、それぞれの暮らし方に応じた時期の移転されるのが筋といえるでしょう」。