教育資金、結婚・子育て資金の贈与について

贈与税の非課税措置

令和3年度税制改正により、教育資金、結婚・子育て資金の一括贈与に係る贈与税の非課税措置が、令和5年3月末まで2年間延長されることになりました。

教育資金関係

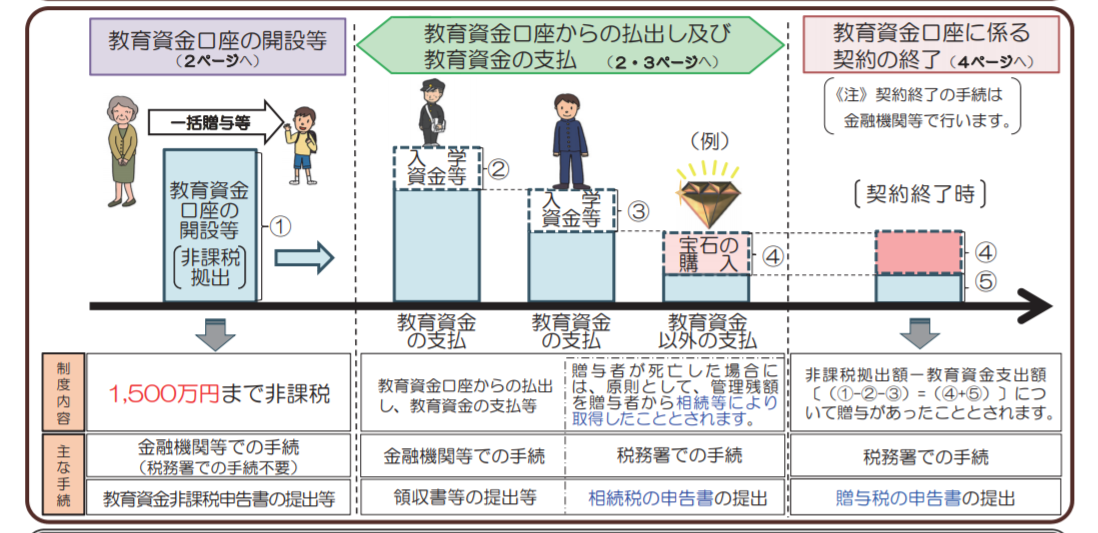

平成25年4月から始まった、子や孫が祖父母など直系尊属から教育資金の一括贈与を受けた場合の贈与税の非課税措置は、30歳未満で合計所得金額1,000万円以下の子や孫を対象に、1人あたり1,500万円を上限に非課税での贈与が認められております。

参考:国税庁「No.4510 直系尊属から教育資金の一括贈与を受けた場合の非課税」

ただし、今回の税制改正により、贈与した祖父母など贈与者が死亡した場合、これまでは贈与から3年以内に死亡した場合の残高に相続税がかかっていましたが、その死亡の日までの年数にかかわらず、受贈者がその贈与者から相続等により取得したものとみされます。

そして、その死亡の日において、受贈者が23歳未満であることや、学校等に在学中であること、教育訓練給付金の支給対象となる教育訓練を受講している場合は課税対象から除かれます。

また、上記により相続等により取得したものとみなされる残額については、贈与者の子以外の孫が対象であれば、相続税額の2割加算の対象とされます。

なお、同特例の対象となる教育資金の範囲に、1日あたり5人以下の乳幼児を保育する認可外保育施設のうち、都道府県知事等から一定の基準を満たす旨の証明書の交付を受けたものに支払われる保育料等が追加され、これらの改正は2022年4月1日以後から適用されます。

その他のよくある質問も含めて、国税庁ウェブサイトに掲載されていますので、ご確認ください。

結婚・子育て資金の一括贈与

直系尊属から結婚・子育て資金の一括贈与を受けた場合の贈与税の非課税措置についても、その適用期限が2年延長されますが、教育資金の場合と同様で、贈与者から相続等により取得したものとみなされる残額について、孫が対象であれば、相続税額の2割加算の対象とされ、この改正も2022年4月1日以後から適用されます。

なお、2023年4月1日以後は、受贈者の年齢要件の下限が18歳以上(現行:20歳以上)に引き下げられますので、該当されます方はご確認ください。